年末調整の時期、毎年煩雑な作業に追われていませんか?

本記事では、年末調整業務をクラウド化することで得られるメリットや、具体的な導入方法、注意点までを網羅的に解説します。

紙ベースの作業による非効率さや、従業員とのやり取りの手間、ミス発生のリスクといった従来の課題を解決し、業務効率を劇的に向上させる方法を具体的に示します。

クラウドサービスの選び方や、導入後の運用体制の構築、セキュリティ対策についても詳しく説明。スムーズなクラウド化を実現し、貴重な時間を本来の業務に集中できるようになります。

1. 年末調整業務が抱える課題とは?

年末調整は、企業にとって毎年の必須業務でありながら、担当者にとっては大きな負担となる作業です。

紙ベースでの煩雑な手続きや、従業員からの問い合わせ対応など、多くの課題を抱えています。以下、具体的に見ていきましょう。

毎年の手間・紙ベースの非効率

年末調整は毎年行う必要があり、その度に膨大な書類を準備・整理・保管しなければなりません。

紙ベースでの運用は、書類の保管スペースの確保、紛失のリスク、そして検索性の低さなど、多くの非効率性を生み出します。

また、計算ミスが発生した場合、修正作業に時間がかかることも大きな問題です。特に従業員数が多い企業では、この非効率さが業務に大きな負担をかけています。

従業員とのやり取りの煩雑さ

年末調整に必要な書類を従業員から集める作業は、担当者にとって大きな負担です。

書類の提出を促す、不足書類を再提出してもらう、内容に不備があれば確認・修正を依頼するなど、多くの時間と手間を要します。

また、従業員からの問い合わせ対応も重要な業務です。

扶養控除等申告書や保険料控除申告書の記入方法など、様々な質問に答える必要があり、これも担当者の負担を増大させています。

特に、複数の拠点を持つ企業や、従業員の出張が多い企業では、このやり取りがさらに複雑化します。

ミスや漏れが起きやすい構造的問題

紙ベースの年末調整は、人為的なミスや漏れが発生しやすい構造的な問題を抱えています。

書類の記入ミス、転記ミス、計算ミスなどは、修正作業に時間を要するだけでなく、最悪の場合、税務調査で指摘を受ける可能性もあります。

また、法改正への対応漏れも大きなリスクです。

毎年、税制改正が行われるため、最新の情報を常に把握し、書類や手続きに反映させる必要があります。

これらのミスや漏れを防ぐためには、担当者の知識・経験だけでなく、二重チェック体制の構築など、多くの労力が必要となります。

2. クラウド化で年末調整はどう変わる?

年末調整をクラウド化することで、従来の紙ベースの煩雑な作業から解放され、業務効率が飛躍的に向上します。

具体的には、書類の収集・管理、従業員とのやり取り、計算・集計といった一連のプロセスが自動化・簡素化されます。

以下、クラウド化による具体的な変化を見ていきましょう。

必要書類の収集・確認の自動化

クラウド型の年末調整システムでは、従業員が必要書類をWeb上でアップロードできるようになります。

保険料控除証明書や扶養控除申告書などを郵送や持参で提出する必要がなくなり、従業員の手間も軽減されます。

また、システム上で書類の不備や不足をチェックできるため、担当者の確認作業も効率化され、ミスを減らすことができます。

入力内容のチェック機能も備わっているため、転記ミスなどのヒューマンエラーも防げます。

従業員もスマホで入力・確認できる

クラウドサービスの多くは、パソコンだけでなくスマートフォンやタブレットからもアクセス可能です。

従業員は、通勤時間や自宅など、いつでもどこでも自分の情報を入力・確認できます。入力画面も分かりやすく設計されているため、スムーズに手続きを進めることができます。

また、入力内容をリアルタイムで確認できるため、修正も簡単です。これにより、従業員からの問い合わせ対応も減り、担当者の負担軽減につながります。

データ連携による作業時間の大幅削減

クラウド年末調整システムは、給与計算ソフトやマイナンバー管理システムとのデータ連携が可能です。

従業員情報や給与データなどを手入力する必要がなくなり、転記ミスや入力漏れのリスクを大幅に削減できます。

また、計算処理も自動化されるため、作業時間を大幅に短縮し、担当者は他の業務に集中できます。

データの一元管理により、年末調整だけでなく、年間を通して人事・給与関連業務の効率化を実現します。

例えば、源泉徴収票の作成もスムーズに行えるようになります。

導入にあたっての注意点と選び方

年末調整をクラウド化するメリットは大きいですが、導入にあたってはいくつかの注意点と適切なツールの選び方が重要です。

スムーズな移行と効率的な運用を実現するために、以下のポイントをしっかり確認しましょう。

ツール選定のポイント

クラウド型年末調整ツールは多種多様であり、自社のニーズに合ったツールを選ぶことが重要です。

以下のポイントを考慮して選定しましょう。

機能性

従業員規模、給与体系の複雑さ、必要な機能(扶養控除申告書作成、保険料控除申告書作成、源泉徴収票作成など)に応じて、最適な機能を備えたツールを選びましょう。

例えば、複数拠点を持つ企業であれば、拠点ごとのデータ管理機能が重要になります。

また、将来的に電子申請に対応予定であれば、e-Taxとの連携機能も確認しておきましょう。

操作性

従業員にとって使いやすいインターフェースであるか、直感的な操作が可能かどうかは、導入後のスムーズな運用に直結します。

無料トライアルやデモ版などを利用して、操作性を確認することをおすすめします。

コスト

ツールによって料金体系は様々です。従業員数に応じた従量課金制、年間固定料金制など、自社の予算に合ったプランを選択しましょう。初期費用だけでなく、ランニングコストについても確認が必要です。

拡張性

今後の従業員数の増加や、給与計算システムとの連携などを視野に入れ、拡張性の高いツールを選ぶと、長期的に見てコスト削減につながります。API連携の可否も重要なポイントです。

セキュリティ・サポート体制の確認

クラウドサービスを利用する上で、セキュリティ対策とサポート体制の確認は必須です。

安心して利用できるツールを選ぶために、以下の点をチェックしましょう。

データの安全性

個人情報を取り扱うため、強固なセキュリティ対策が施されているツールを選びましょう。

ISO27001などの情報セキュリティに関する国際規格の認証取得状況を確認することも重要です。データの保管場所や暗号化方式についても確認しておきましょう。

サポート体制

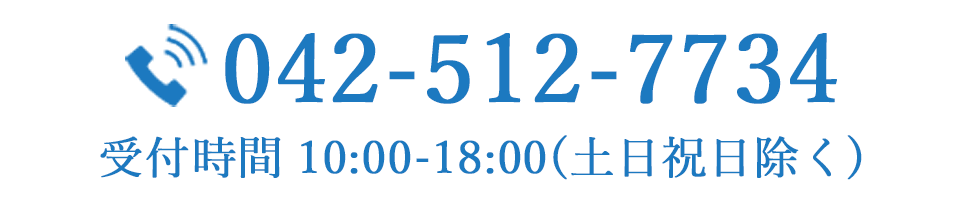

導入時のサポートや、運用中の問い合わせ窓口の有無、対応時間などを確認しましょう。

電話、メール、チャットなど、複数のサポート窓口が用意されていると安心です。

また、マニュアルやFAQが充実しているかも重要なポイントです。

税理士法人と連携した運用体制の構築

クラウドツールを導入する際には、税理士法人との連携もスムーズな運用に不可欠です。

以下の点に注意して、連携体制を構築しましょう。

税務相談への対応

年末調整に関する税務上の疑問点が発生した場合に、税理士法人から適切なアドバイスを受けられる体制を整えておくことが重要です。ツール提供会社と税理士法人の連携状況を確認しておきましょう。

法改正への対応

税法は毎年改正される可能性があるため、ツールが最新の法改正に対応しているか、また、税理士法人から最新の情報を提供してもらえる体制が整っているかを確認しましょう。アップデートの頻度や方法についても確認しておくことが重要です。

担当者間の連携

自社の担当者と税理士法人の担当者との間で、スムーズな情報共有と連携ができるように、連絡体制や窓口を明確にしておきましょう。定期的なミーティングなどを設定することで、より円滑な運用が可能になります。

YFPクレアがご支援できること

年末調整のクラウド化は、業務効率化の大きな一歩となりますが、導入や運用には専門的な知識やノウハウが必要です。

YFPクレアは、豊富な経験と実績に基づき、お客様の年末調整クラウド化を全面的にサポートいたします。

クラウド導入支援サービス

最適なクラウドサービスの選定から、導入・設定、従業員への教育まで、トータルでサポートいたします。お客様の現状やニーズに合わせて、スムーズな移行を実現します。既存システムとの連携やデータ移行についてもご相談ください。

運用後のサポート・相談窓口

導入後も、操作方法やトラブルシューティングなど、継続的なサポートを提供いたします。 dedicatedなサポート窓口を設けているため、いつでもお気軽にご相談いただけます。また、法改正への対応やシステムアップデートなどもサポートいたしますので、常に最新の環境で運用いただけます。

税理士視点でのアドバイスと安心感

YFPクレアは、税理士法人が母体だからこそ提供できる、税務・会計の専門知識に基づいたアドバイスとサポートを提供いたします。クラウドサービスの活用だけでなく、年末調整業務全体を最適化するためのコンサルティングも実施いたします。正確な年末調整の実施と、法令遵守の徹底を支援いたします。

なお、当社では「マネーフォワードクラウド年末調整」および「TKC年末調整システム」のいずれにも対応可能です。ご利用中のシステムに合わせて最適なサポートを提供いたしますので、ぜひお気軽にご相談ください。